长安新能源完成近50亿B轮融资,未来3年投放11款新车/2025年前后上市

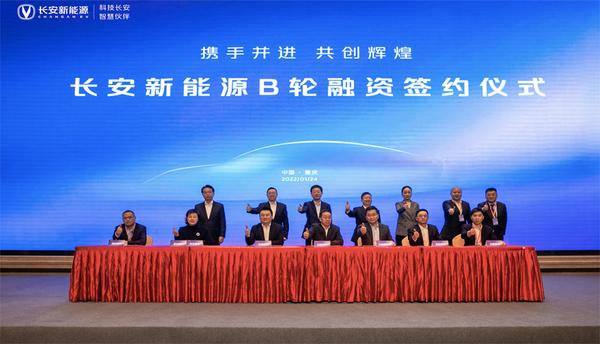

1月24日,长安新能源举行B轮融资签约仪式,宣布共得到包括长安汽车在内的10家单位投资,共募集资金约49.773亿元。至此,长安新能源于2021年开启的B轮融资工作,在历时一年后圆满成功,并最终募得超计划融资近20亿元。

图片来源:长安新能源

2021年4月,长安新能源正式开启B轮融资工作,原计划融资30亿元,在经过近200次谈判,三大轮筛选后,确定了九家投资人,后又经过多轮沟通,最终顺利在2021年12月23日完成了投资机构摘牌工作。

图片来源:公告截图

根据长安汽车发布的《关于联营企业以公开挂牌方式增资扩股的关联交易公告》显示,长安新能源本次增资共募集资金约49.77亿元,拟新增注册资本约1.26亿元,由2.02亿元增至约3.28亿元。参与此次增资扩股的投资方分别为长安汽车、南方工业资产管理有限责任公司(以下简称“南方资产”)、交银博裕一号(苏州)债转股投资基金(有限合伙)(以下简称“交银博裕一号”)、重庆承元私募股权投资基金合伙企业(有限合伙)(以下简称“承元基金”)、芜湖信石信鸿股权投资合伙企业(有限合伙)(以下简称“芜湖信石信鸿”)重庆中金科元私募股权投资基金合伙企业(有限合伙)(以下简称“中金科元基金”)、重庆南方工业股权投资基金合伙企业(有限合伙)(以下简称“南方工业基金”)、重庆新动未涞四号企业管理咨询合伙企业(有限合伙)(以下简称“员工持股平台”)、南方工业智能出行投资(天津)合伙企业(有限合伙)(以下简称“南方工业智能出行基金”、珠海德擎混改二号股权投资合伙企业(有限合伙)(以下简称“德擎混改二号基金”)。

前五大增资方中,长安汽车拟增资13.6亿元(放弃同比例增资权利),持股比例由48.95%稀释到40.66%(仍为第一大股东);交银博裕一号拟增资10亿元,持股7.71%;南方资产拟增资7.10亿元,持股5.47%;承元基金拟增资7亿元,持股5.40%;芜湖信石信鸿拟增资5亿元,持股3.85%。

事实上,早在2019年12月,长安新能源通过A轮融资,引入南京润科、重庆长新、两江承为和南方资产四家战投,共计募资约28.4亿元,使其注册资本由9900万元增至约2.02亿元。同时长安汽车在其中的股权占比从100%稀释为48.95%。借助A轮融资,长安新能源不但完成了股权多元化的混改目标,成为国内第一家实现混合所有制改革的汽车央企,同时也开启了自身高速发展的快车道。数据显示,2019-2021年,长安新能源累计销售15.6万辆;2021年,长安新能源销售突破10万辆,同比增加接近300%。

长安汽车方面表示,汽车行业的未来在新能源,而传统车企的新能源部门必须分拆独立,对外融资,建立起利益共享的机制,才能实现最大化资源整合,才能顺利实现转型。相对于其他传统车企,长安汽车是第一家将新能源业务进行分拆独立发展,而且在融资发展这条路上也远远领先于其他国企。对于此次B轮融资的落地,长安汽车总裁王俊表示,这必将为长安新能源未来发展注入全新动力,全面助推其市场竞争力和中长期价值的提升。

图片来源:长安新能源

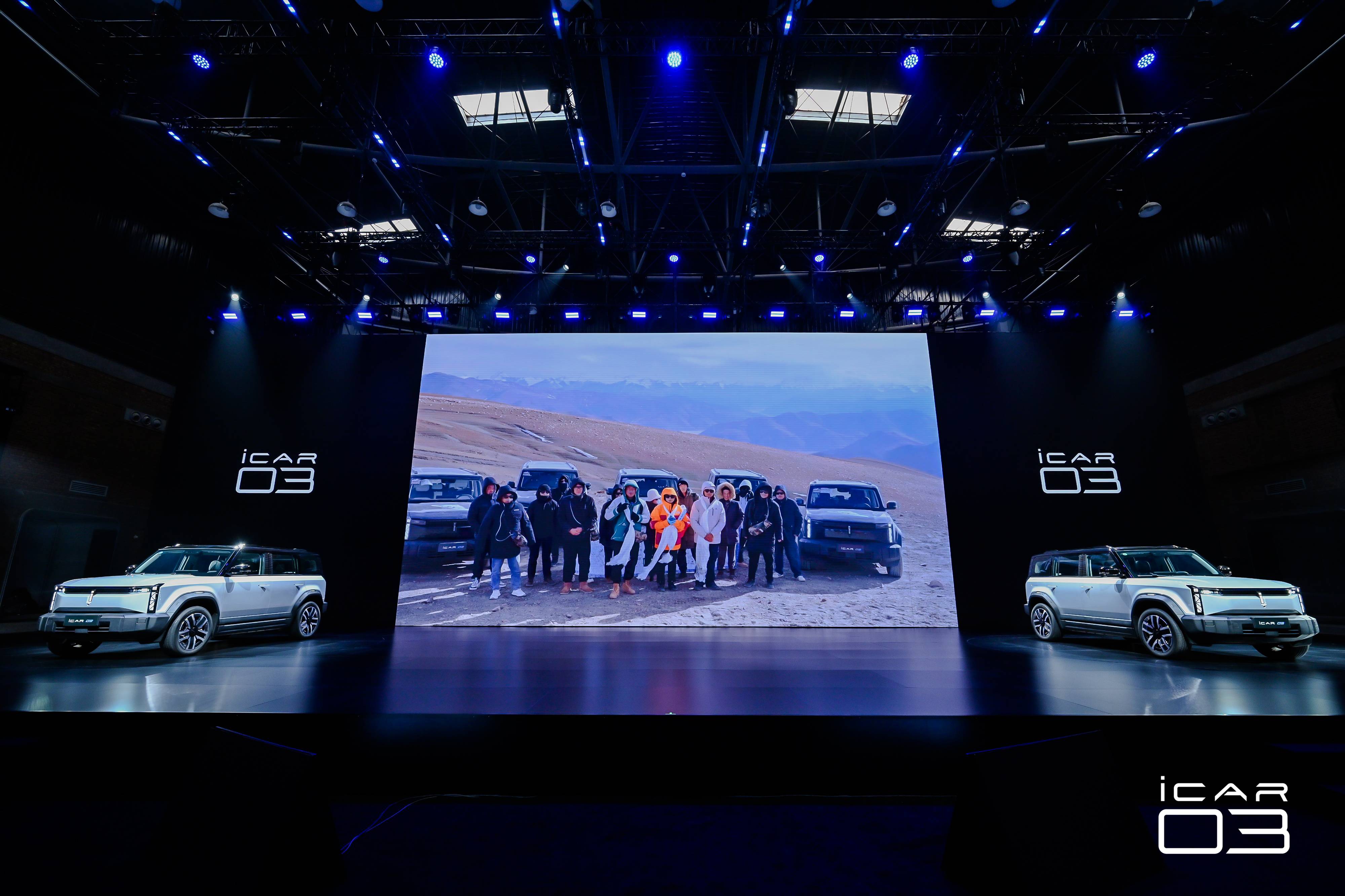

面向未来,长安新能源以“世界一线主流电动车品牌”为定位,目标2025年销量突破70万辆为目标,加速打造中国数一数二的新能源汽车品牌。为此,长安新能源未来三年将开发轿跑、SUV、MPV以及其他形态的新物种,预计投放11款全新产品,其中全新纯电产品C385将于明年进行量产交付。

最后,针对此前业界猜测的“B轮融资或是长安新能源IPO前的最后一次融资”的说法,长安汽车表示,完成B轮融资后,长安新能源计划于2025年前后完成公开上市,长安汽车支持长安新能源根据发展需要决定是否在IPO前继续开展下一轮融资。